Giao dịch Doji trên khung H4 là phương pháp phân tích được các nhà đầu tư Swing yêu thích. Mô hình nến này tạo ra các tín hiệu cực kỳ mạnh mẽ, cho phép các nhà đầu tư hạn chế rủi ro giao dịch. Bài viết hôm nay sẽ giải thích tại sao các swing trader nên sử dụng khung H4 cũng như cách giao dịch Doji trên khung H4. Cùng tìm hiểu nhé!

Mô hình nến Doji là gì?

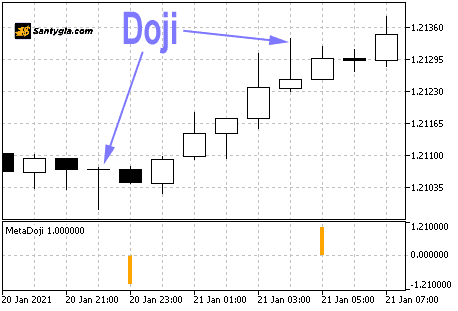

Doji thường xảy ra trong điều kiện thị trường tăng, giảm hoặc đi ngang. Nến đóng cửa của mô hình này bằng với giá mở cửa và thân nến giống như một đường nằm ngang với bóng dài ở một bên hoặc cả hai bên, thậm chí không có bóng.

Thân nến Doji là một đường thẳng chứng tỏ hai bên mua và bán cạnh tranh quyết liệt cho đến hết phiên nhưng không bên nào thắng ngay cả khi giá đóng cửa không thay đổi so với thời điểm mở cửa.

- Chiến lược 100 pip là gì? Cách kiếm lợi nhuận từ chiến lược 100 pip

- Tìm hiểu chi tiết về các chiến lược Long Short trong giao dịch Forex

- MA Cross là gì? Chiến lược MA Cross có quan trọng không?

Khung H4 là gì?

H4 là ký hiệu cho khung thời gian 4 giờ trên thị trường Forex, chứng khoán, tiền điện tử,…

Mỗi cây nến trên khung H4 đại diện cho biến động giá trong vòng 4 giờ. Tuy nhiên, thị trường ngoại hối mở cửa 24/24, nên sẽ xuất hiện 6 cây nến H4 trong một ngày. Trong khi đó, thị trường chứng khoán chỉ có hai cây nến mỗi ngày.

Khung H4 không quá nhỏ cũng không quá lớn, khiến nó trở thành khung thời gian lý tưởng cho các giao dịch trung hạn với thời gian nắm giữ từ vài ngày đến vài tuần.

3 loại nến Doji phổ biến trên thị trường

Nến Doji dễ nhận biết do thân nến cực mỏng. Nến Doji đơn lẻ thường biểu thị sự không chắc chắn. Tuy nhiên, nhà đầu tư có thể xem xét các nến đi kèm.

Có ít nhất 3 loại Doji thường được sử dụng trong khung thời gian H4. Mỗi mẫu hình bao gồm ba nến, với nến thứ hai (ở giữa) biểu thị một Doji.

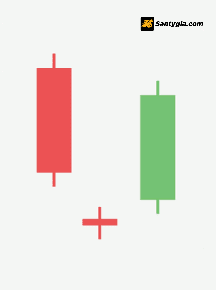

Morning Doji Star

Morning Doji Star biểu thị một mô hình đảo chiều tăng giá. Nó bắt đầu bằng một nến giảm giá (1), sau đó là một nến Doji (2) và cuối cùng là một nến tăng giá (3). Thân nến Doji phải được đặt bên dưới cả nến đầu tiên và nến thứ hai.

Morning Doji Star xuất hiện trong xu hướng giảm của thị trường và chỉ ra sự đảo ngược xu hướng từ giảm giá sang tăng giá. Trader có thể đặt lệnh dừng mua phía trên nến thứ ba sau khi mô hình xuất hiện, vì sự đột phá giá xác nhận tín hiệu mua.

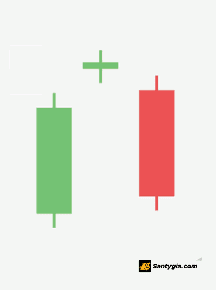

Evening Doji Star

Evening Doji Star là một mô hình đảo chiều giảm giá, hoàn toàn trái ngược với Morning Doji Star. Nó bắt đầu bằng một nến tăng giá (1), theo sau là một nến Doji (2) và một nến giảm giá (3). Thân nến Doji phải cao hơn nến đầu tiên và nến thứ hai.

Evening Doji Star xuất hiện trong xu hướng tăng của thị trường và báo hiệu sự đảo chiều từ tăng giá sang giảm giá. Nhà giao dịch có thể đặt lệnh dừng bán bên dưới nến thứ ba sau khi mô hình xuất hiện, vì sự đột phá giá xác nhận tín hiệu bán.

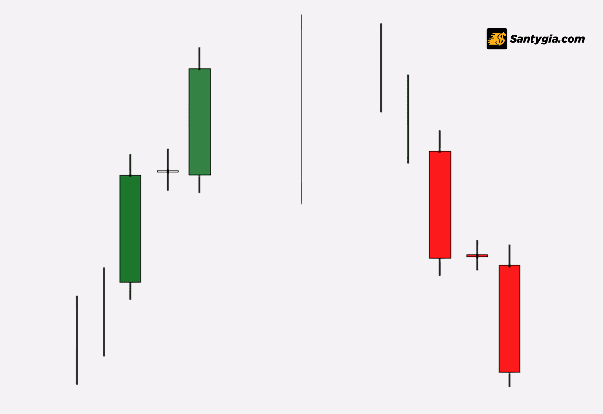

Doji Sandwich

Mẫu Doji Sandwich là sự tiếp diễn của xu hướng. Nó có thể xuất hiện trong cả xu hướng giảm và xu hướng tăng vì nó xác nhận rằng xu hướng trước đó sẽ tiếp tục.

Trong xu hướng giảm của thị trường, Doji Sandwich sẽ xuất hiện dưới dạng ba nến, với nến giảm đầu tiên (1) theo sau là nến Doji (2) và nến giảm thứ hai (3). Để tận dụng mẫu này, nhà đầu tư có thể mở một vị thế bán khi mức thấp của nến thứ ba bị phá vỡ.

Trong xu hướng tăng của thị trường, Doji Sandwich bao gồm ba nến: Nến tăng giá đầu tiên (1), tiếp theo là nến Doji (2) và nến tăng giá thứ hai (3). Bạn nên chờ cho đến khi mức cao của nến thứ ba bị phá vỡ trước khi mở một vị thế mua.

Tại sao swing trader nên sử dụng Doji trên khung H4?

H4 là khung thời gian quan trọng đối với các swing trader là vì:

- Giao dịch Doji trên khung H4, nhà đầu tư không còn sự phụ thuộc vào thị trường và loại bỏ nhu cầu phải liên tục theo dõi biểu đồ giá, giúp họ có nhiều thời gian rảnh rỗi hơn.

- Vì mỗi cây nến có tới 4 giờ để hoàn thành nên ít bị ảnh hưởng bởi các sự kiện quan trọng. Đặc biệt là các sự kiện ngắn hạn sẽ không ảnh hưởng nhiều đến khung thời gian H4. Giao dịch trên khung thời gian này sẽ hạn chế rủi ro.

- Tiềm năng lợi nhuận lớn hơn khi so sánh với các khung thời gian ngắn. Điều này là do biến động giá trên H4 là không nhỏ và trader sẽ có lợi nếu giữ lệnh vài ngày đến vài tuần để đón những con sóng lớn hơn.

- H4 không quan tâm việc xác định thời điểm vào lệnh chính xác như giao dịch lướt sóng và giao dịch trong ngày nên các nhà giao dịch có thể mắc sai lầm.

- Để đạt được hiệu quả cao nhất trong giao dịch, các chiến lược H4 đã triển khai kết hợp với khung thời gian dài hạn được sử dụng.

Cách giao dịch Doji trên khung H4 hiệu quả

Các mẫu Doji có thể được tìm thấy trên hầu hết các khung thời gian, nhưng khi hoạt động, chúng cung cấp các tín hiệu mạnh nhất trên khung H4. Tuy nhiên, nhà đầu tư cần có các thiết lập đặc biệt khi sử dụng chiến lược giao dịch với mẫu này.

Giao dịch Doji trên khung H4 được sử dụng khi nến Doji nằm giữa hai nến có thân khá lớn và tùy thuộc vào hai nến bên cạnh mà Doji có thể xuất hiện trong xu hướng tăng hoặc xu hướng giảm trên thị trường.

Thiết lập chiến lược giao dịch

Nếu thị trường đang trong xu hướng tăng hoặc điều chỉnh tăng của xu hướng giảm, các điều kiện sau phải được đáp ứng:

- Thứ nhất, một cây nến giảm giá lớn xuất hiện.

- Thứ hai, một nến Doji xuất hiện

- Thứ ba, một cây nến giảm giá xuất hiện có thân bằng hoặc gần bằng với thân của cây nến đầu tiên.

>> Thiết lập chiến lược này được gọi là mô hình Doji giảm.

Nếu thị trường đang trong xu hướng giảm hoặc điều chỉnh giảm của xu hướng tăng, các điều kiện sau phải được đáp ứng:

- Thứ nhất, một nến tăng lớn xuất hiện

- Thứ hai, một nến Doji xuất hiện

- Thứ ba, một nến tăng có thân gần bằng với thân nến thứ nhất.

>> Thiết lập chiến lược này được gọi là mô hình Doji tăng.

Lưu ý: Nhiều hơn một Doji có thể tồn tại giữa hai cây nến liền kề. Càng có nhiều Doji ở giữa, tín hiệu càng mạnh.

Xác định vị trí đặt lệnh

Phương pháp giao dịch này có 3 cách để nhà đầu tư vào lệnh như sau:

- Ngay khi nến thứ ba của mô hình đóng lại, hãy đặt lệnh.

- Đợi nến xác nhận xuất hiện sau nến thứ 3 (nếu nến thứ 3 là nến tăng thì nến thứ 4 cũng là nến tăng và ngược lại) vào lệnh khi nến này đóng cửa.

- Đợi giá vượt qua mức cao hoặc thấp của cây nến thứ ba trước khi đặt lệnh.

Xác nhận tín hiệu bằng Indicators

Tín hiệu đảo chiều của mô hình này, giống như bất kỳ mô hình nến nào khác, phải được xác nhận bởi tín hiệu của một công cụ phân tích khác. Trong chiến lược này, các nhà đầu tư thường sử dụng các tín hiệu mua quá mức/bán quá mức của Stochastic.

Quản lý giao dịch bằng đường trung bình động (MA)

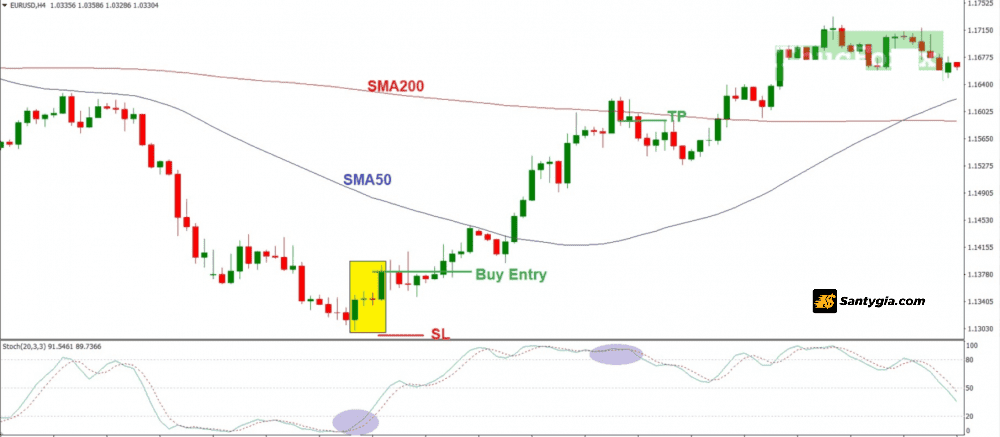

Nhà đầu tư nên thực hiện các bước sau để quản lý giao dịch trong chiến lược này, dựa trên đường trung bình động MA:

Trader sử dụng đường SMA 200 để xác định xem giao dịch có hiệu quả lâu dài hay không và giữ vị thế trong bao lâu.

- Nếu Doji tăng giảm xuống dưới đường SMA 200, đây là giao dịch ngắn hạn hoặc trung hạn. Mặt khác, nếu mô hình Doji tăng nằm trên đường SMA 200, trader có thể phát triển một giao dịch dài hạn, tức là bám theo xu hướng để đón sóng lớn hơn.

- Nếu Doji giảm giá nằm dưới đường SMA 200, trader có cơ hội dài hạn và ngược lại, nếu mô hình nằm trên đường SMA 200, nhà đầu tư có một giao dịch ngắn hạn hoặc trung hạn.

Trader sử dụng đường SMA 50 để xác định xem lệnh có đang đi đúng hướng hay không.

- Với mô hình Doji tăng giá, nhà đầu tư cần giá vượt qua SMA 50 ở cây nến đầu tiên sau khi khớp lệnh hoặc trong quá trình phát triển của mô hình.

- Với mô hình Doji giảm giá, nhà đầu tư sẽ tìm kiếm giá phá vỡ dưới đường SMA 50 trong các nến đầu tiên sau khi đặt lệnh hoặc trong quá trình phát triển của mô hình.

Đặt Stop Loss và Take Profit

Điểm Stop Loss

Khi giao dịch Doji trên khung H4, điểm Stop Loss được thiết lập như sau:

- Với mô hình Doji tăng: Đặt mức dừng lỗ ngay dưới mức thấp nhất của mô hình và khi giá vượt qua đường SMA 50, hãy di chuyển mức dừng lỗ xuống dưới đường trung bình động để giảm rủi ro.

- Với mô hình Doji giảm: Đặt mức dừng lỗ ngay trên mức cao nhất của mô hình và nếu giá giảm xuống dưới SMA 50, hãy di chuyển mức dừng lỗ trên mức trung bình động này để giảm rủi ro.

Điểm Take Profit

Giao dịch Doji trên khung H4, điểm Take Profit được thiết lập như sau:

- Với mô hình Doji tăng: Nếu mô hình xuất hiện bên dưới SMA 200, trader có thể đóng lệnh khi Stochastic đi vào và thoát khỏi vùng quá mua. Nếu mô hình xuất hiện phía trên SMA 200, nhà đầu tư cần một tín hiệu đảo chiều mạnh hơn khác như SMA 50 cắt SMA 200 từ phía trên hoặc giá cắt đường SMA 50 từ phía trên, để bắt sóng lớn hơn.

- Với mô hình Doji giảm: Nếu mô hình xuất hiện phía trên SMA 200, trader có thể đóng lệnh khi Stochastic đi vào và thoát khỏi vùng quá bán. Nếu mô hình xuất hiện bên dưới SMA 200 thì cần phải có tín hiệu đảo chiều khác mạnh hơn như SMA 50 cắt SMA 200 từ bên dưới và giá cắt SMA 50 từ bên dưới,…

Ví dụ minh họa sử dụng nến Doji trên H4

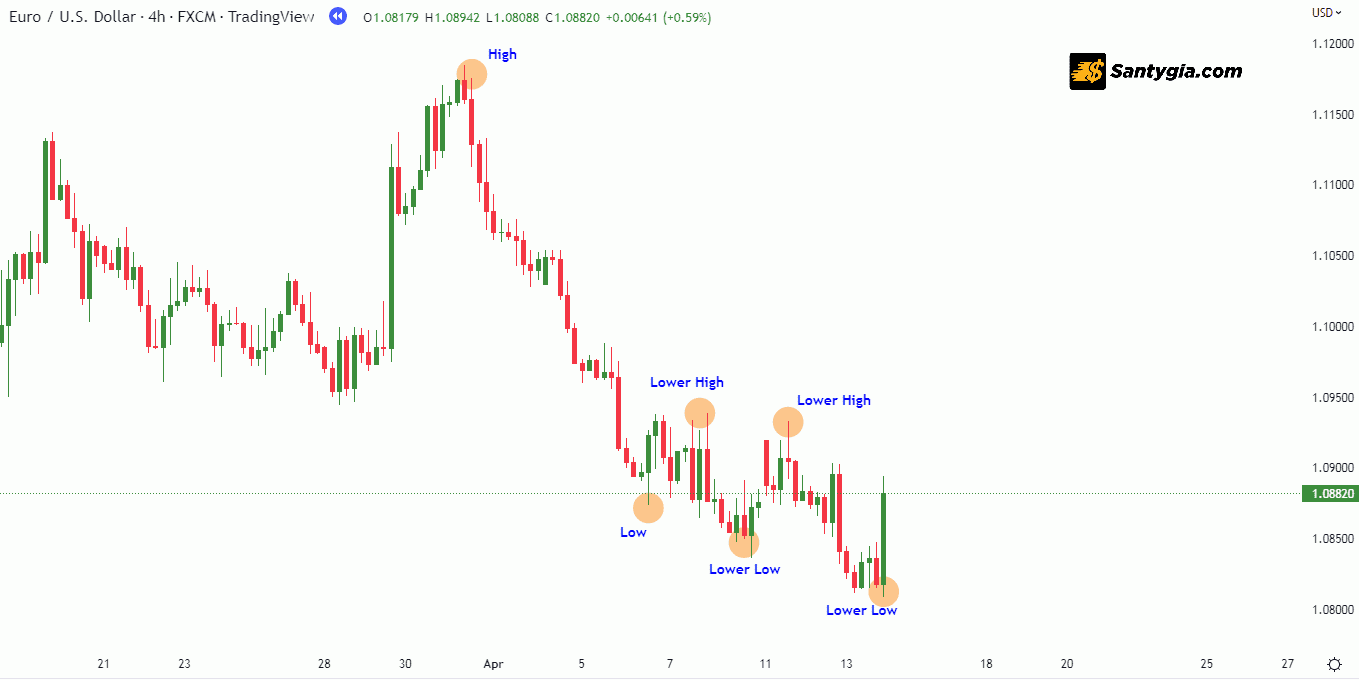

Để hiểu rõ hơn về cách sử dụng mô hình này, cùng xem xét ví dụ giao dịch Doji trên khung H4 của cặp tiền tệ EUR/USD.

Biểu đồ EUR/USD H4 cho thấy cấu trúc giá đang trong xu hướng giảm, với mức đáy thấp hơn và mức đỉnh thấp hơn.

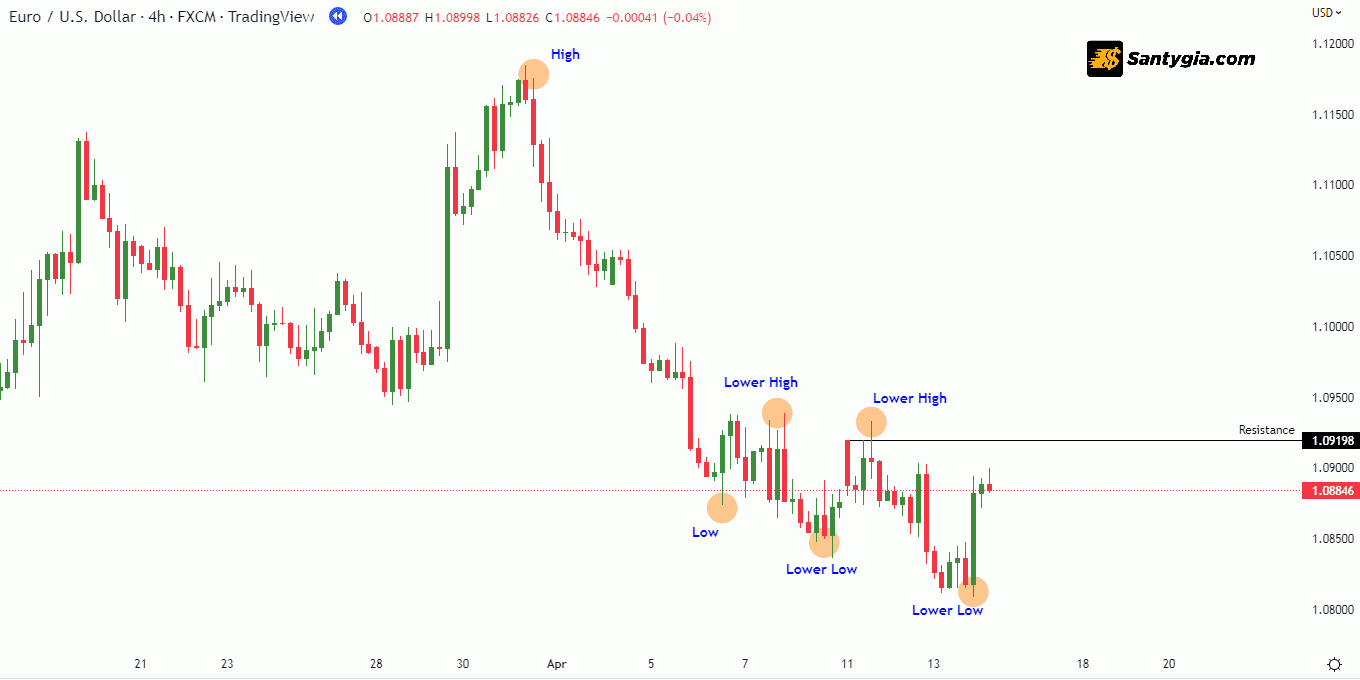

Mức kháng cự 1.09198 là một trong những mức chính có thể được sử dụng làm vùng bán. Có khả năng giá sẽ điều chỉnh và kiểm tra mức kháng cự trước vì xu hướng giảm không quá mạnh. Xung quanh mức kháng cự, có thể thực hiện các vị thế bán.

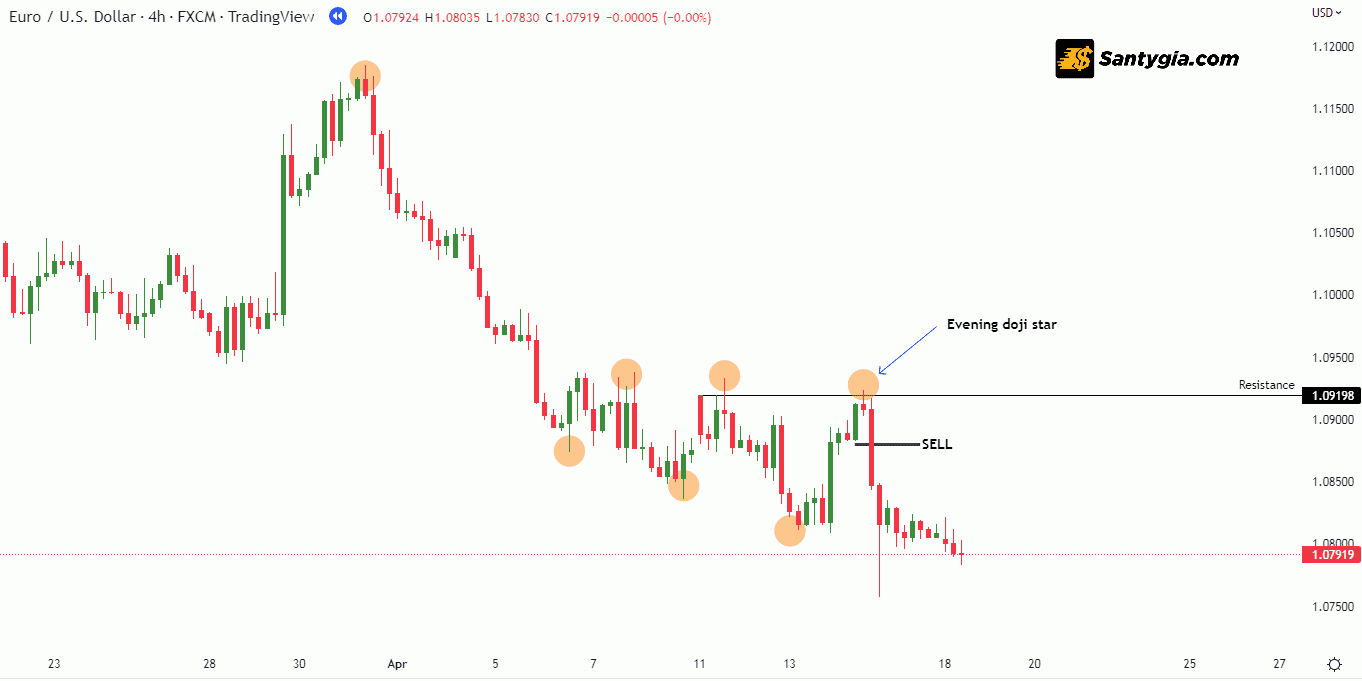

Có thể thấy, giá đã trải qua một đợt thoái lui khá sâu trước khi tăng nhưng bị kẹt ở mức kháng cự 1.09198. Sau đó, giá hình thành một mô hình Evening Doji Star. Khi giá tăng trên mức thấp của nến đầu tiên, một vị thế bán đã được bắt đầu.

Chốt lời (TP) có thể ở mức hỗ trợ tiếp theo hoặc mức hỗ trợ gần nhất và lệnh dừng lỗ có thể được đặt cao hơn một vài pip so với mức cao của mô hình Evening Doji Star.

Như vậy, giao dịch Doji trên khung H4 là một chiến lược phù hợp cho các nhà giao dịch swing, vì nó tránh được ảnh hưởng của biến động thị trường đồng thời hạn chế rủi ro giao dịch. Tuy nhiên, không có công cụ giao dịch nào là hoàn hảo nên trader phải linh hoạt để thích nghi với điều kiện thị trường. Đừng quên theo dõi Santygia.com để cập nhật các bài viết kiến thức Chiến lược giao dịch mới nhất nhé!